分类:其它内容 - 其他分类 2021骞磎鏈坉鏃� 600浏览 · 0收藏

关联专题:

如果按书上所讲,做起交易来应该易如反掌,但真正在交易中却并非如此,这是为什么呢?原因还在过于拘泥于形式,认为只要给出的形态与蜡烛图的某一形态契合,行情便一定会按照既定的方向运行,只看到表象而未体察实质。我们在解构蜡烛图所有形态的时候,也给出了很多反面的案例。

交易中为什么蜡烛图并不好用

蜡烛图看起来非常明晰、简单,只要背下来十几二十个反转、持续形态,基本就可以上手操作了。但在实际上,你很难通过单纯使用蜡烛图获利。

为什么呢?要先说清一件事:蜡烛图最重要的意义在于反转形态。有一句非常拗口的话,顶底必然出现反转形态,而反转形态并非必然出现在顶底。与货币天然是金银,金银并非天然是货币一个意思。

大顶大底,都有蜡烛图的反转形态出现,这毋庸置疑。这也正是蜡烛图受很多新手推崇的原因。

可关键的问题在于,在非大顶大底的位置,哪怕是一个两三天的小回调或小反弹中,也会出现反转形态。

而单纯用蜡烛图来操作的话,大顶大底和小顶小底,在反转形态上完全没有差别,也就很难区分它是不是真正的大反转。不论多大的行情,它的形态都是一样的,所以我们无法在趋势的级别上认为它更加合理。

有两个特别为难的点。

第一,蜡烛图的反转形态或变体不论出现在什么位置,它们的规模、组合是不变的,你无法通过其他手法分辨出这到底是大反转还是小反转。

第二,如果按照一致性来交易,在上涨过程中,只要出现了顶部反转形态或变体就平仓,等反转形态失效后再买回来,基本上一波涨势也只能赚到30%左右,其余的部分都被这一次次的“惊弓之鸟”消耗了。

所以,运用蜡烛图进行实际的操作,如果我们放弃一致性,那就只能碰运气;如果我坚持一致性,一大波涨势则截成零零星星的几段小涨势,除却手续费未必能赚到什么钱,还要耗费精力。

蜡烛图对于新手来说,是学习技术分析必不可少的一环。简明、图示,易学习理解,上手快。

但也正是因为它基本都是以图说话,很多人只看图不看文字,就漏掉了很多蜡烛图组合形成的必要条件,即使学了也是似是而非,用起来并不得心应手。

再有,人们写书只用马后炮的案例讲解,貌似蜡烛图技术放在任何一张图中、放在图中任意位置,都能对实际交易给出切实的帮助。其实他们并没有解决我刚刚提出的两点难处——要么碰运气,要么坚持一致性。

四种基本分形

如果你仔细观察走势图的话,你会友现所有的N线,你以’印庇分形、顶2、3、4分别为谷、峰、持续上涨、持续下跌。按现在通常的叫法,即底分形、顶分形、上涨分形和下跌分形。如图3一1。

你可能会说,哎!这不是缠论吗?你是想剽窃缠论吗?我还没那么无聊。我本身并不认同缠论,理念不一样。我不会在我的系统中,出现未来函数或者是拟合参数。那么说分形不是缠论里的吗?

缠论中是有分形,但不代表分形理论是缠论的原创。

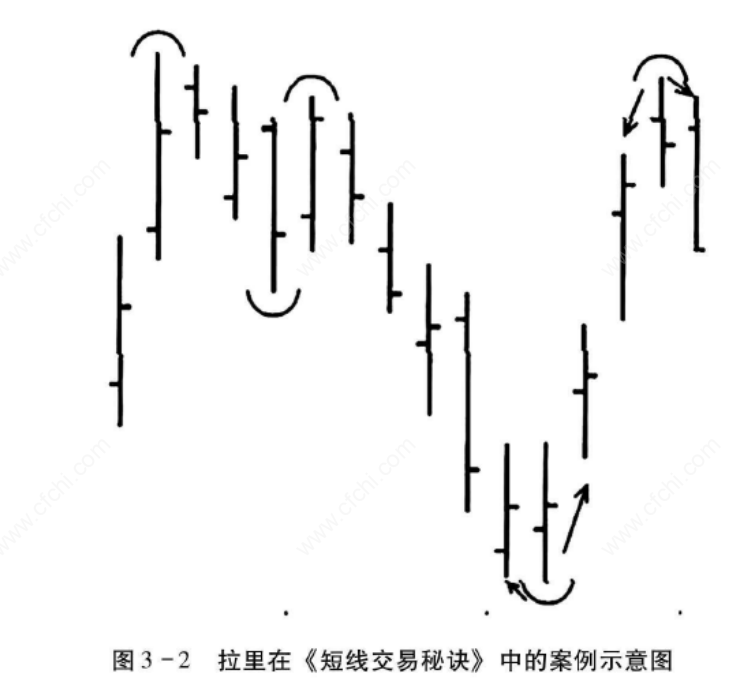

如果有兴趣,你可以去看拉里·威廉斯( Larry Williams)的《短线交易秘诀》和比尔·威廉斯(Bill Wil-liams)的《混沌操作法》,是拉里先提出来的分形,还是比尔先提出来的分形,我不知道,但肯定不是缠论。

这四种基本走势中,第三种和第四种,无关紧要,因为它们只是告诉我们现在是持续上涨,或是持续下跌而已。最重要的是第一种和第二种。

拉里为这两种基本走势下过严格的定义,他在《短线交易秘诀》中说:“如果任何一个交易日的最低价,前后交易日的低点都比它高,那么这就是短期的低点。

我们这么判断是因为市场行为的研究会告诉我们,价格在低点日下跌,之后未能创出新低,因而转向上升,最终使该低点成为短期低点。市场短期高点刚好相反。

这里我们看到的是交易日两侧都有较低的最高价出现。这说明价格上升到中间交易日的顶点,然后回落,从而形成了短期高点。”

如果你足够细心的话,你会发现在上图中第一个短期高点(顶分形、波峰)处,它并不太符合我们给出的定义,因为有两根线几乎重合了,也就类似蜡烛图中的孕线形态。

举一反三,你也可能会想到,是啊,孕线并不属于基本走势图中的任何一种;那么如果出现和孕线相反的抱线,也不属于基本走势的任何一种啊。那么我所说的“走势图中只有这四种基本走势”这句话,就是错误的。

所以在真实的走势中,并不全是图3-1所示的完美简约的四种基本分形结构,而是掺杂抱线(吞没)与孕线,所以如果我们能把抱线与孕线给处理掉,则任何一张走势图中,将全部是最基本的分形结构了。

在处理抱线与孕线的问题上,比尔在《混沌操作法》中给出了比拉里更为复杂的解决方案,他需要五根K线,并且附加了大量的条件。

如果你有兴趣,可以把《混沌操作法》找出来研究一下。因为过于复杂,所以我们放弃比尔的方法,寻求更为简单的解决方案。

蜡烛图形态可置换为四种基本分形

我们之前说过无数次,孕线本身没有任何意义,所以可以直接清除掉,但是抱线如何处理呢?缠论自有一套解决方案,称为传递律,不过很难在分析软件中直接画出图来。

抱线是后一根K线将前一根K线完全包住,也就是说它是反向的孕线,我们称之为反孕线。既然被包住了,那么它的内部走势,也被包含在后一根K线中,如此一来,是否存在前一根被包住的反孕线也就没有什么意义了。于是我们就可以把全部孕线与反孕线直接清除掉。

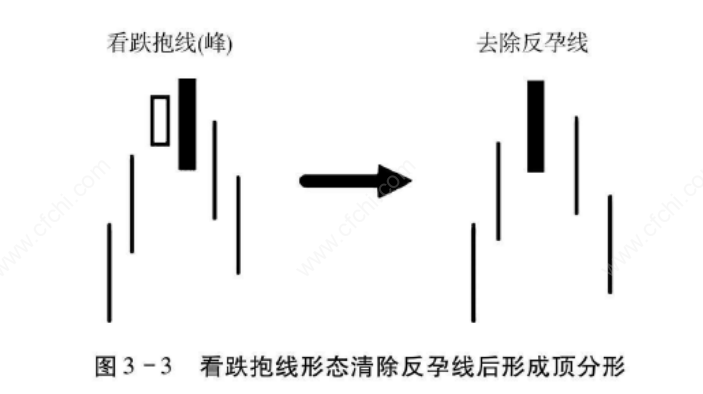

图3-3为看跌吞没形态,在清除了反孕线后,看跌吞没形态变成了严格意义上的波峰,也就是顶分形形态。

图3-4为看涨吞没形态,在清除了反孕线后,看涨吞没形态变成了严格意义上的波谷,也就是底分形形态。

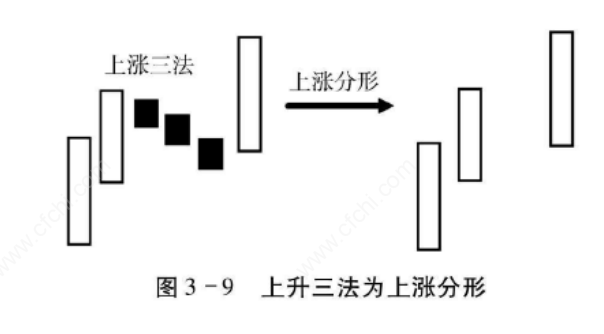

再看图3-5至图3-11,这些反转形态与持续形态,经过清除孕线之后,都变成了波峰与波谷、顶分形与底分形。其他形态,经过清除孕线与反孕线之后,皆可成为顶分形、底分形、上涨分形、下跌分形。

基于分形与趋势基本定义的交易系统

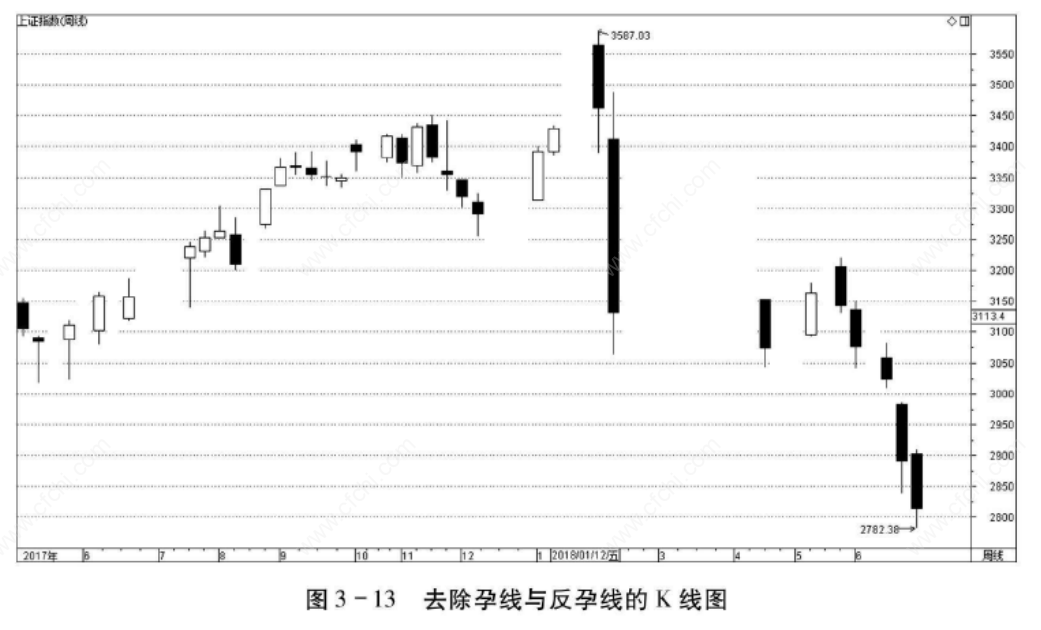

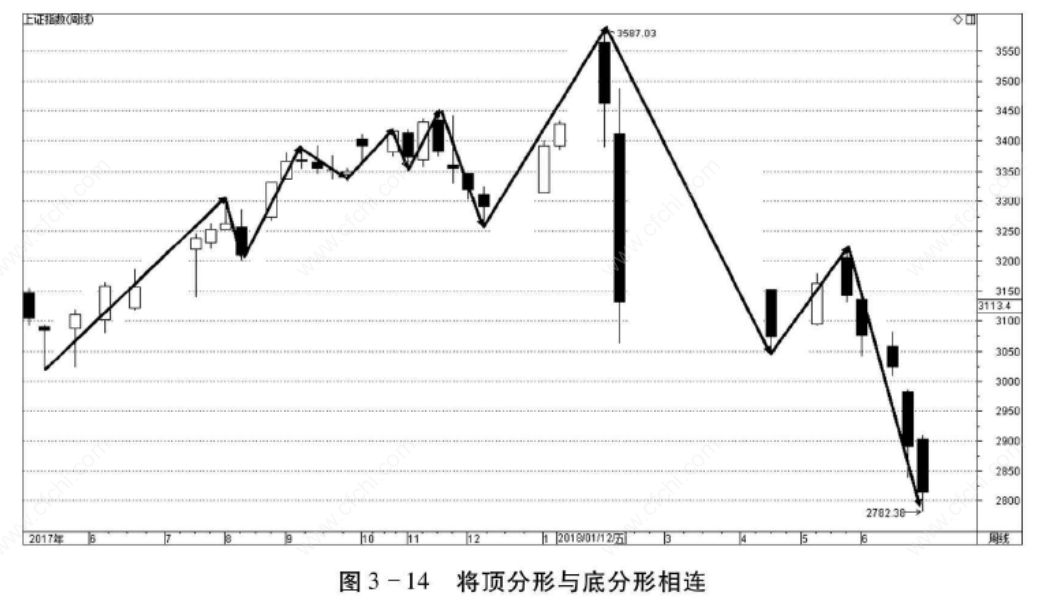

既然皆可清除,我们就找一张图来试一试。图3-12为上证综合指数2017年5月至2018年6月周线走势图。

原图的走势看起来杂乱无章,我们着手清除一下孕线与反孕线。如图3-13已将孕线与反孕线去除。

如果你觉得仍没有得到多大的改观,那我们再把所有顶分形与底分形用线连起来。将顶分形与底分形连接起来以后,如图3-14,上证综合指数的运行轨迹一下子明朗。根据趋势的定义,你会知道目前处于什么趋势当中,也就会采取相应的对策。

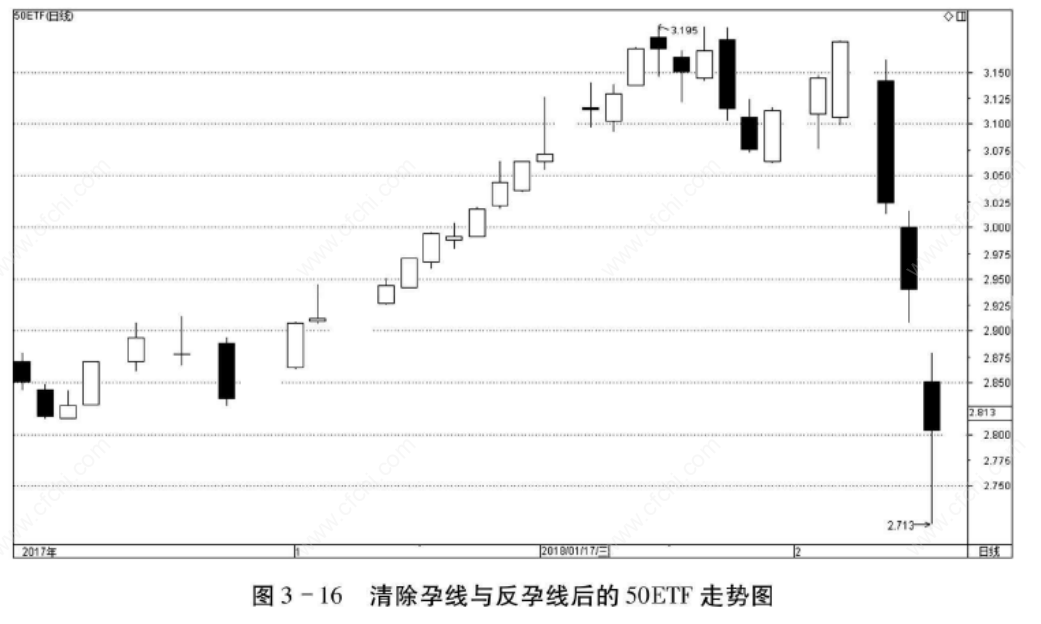

周线级别过大,我们拿日线级别来演绎一下我们交易的情况。图3 - 15为50ETF2017年12月14日至2018年2月12日日线走势图原图。将孕线与反孕线消除,得到图3-16。

为了看清每一笔交易,我们来连接顶分形与底分形,如图3-17为第一笔交易示意图,形成波峰波谷有序向上排列时,做多,当时的价格是2.915元。

沿着连线一路向上,直至波峰波谷向上有序排列被打乱,形成乱序时平仓,价格为3.12元。本次交易盈利0.205元。

清除更大级别的孕线

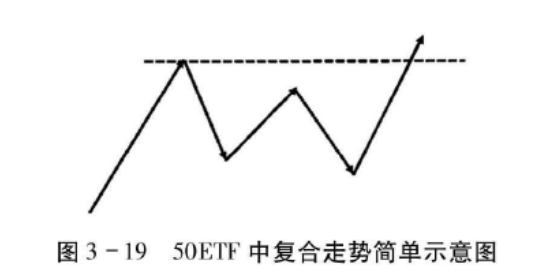

图3-18中最后连接的顶分形价格为2.924元,向前两个顶分形(水平线位置)的顶分形价格为2.923元,那么后一个波峰超过了前一个波峰,是不是形成了有序向上排列呢?

如果我们单独看这一区域的话,它确实是峰谷有序向上排列,我们画一下示意图,如图3-19。

它形成峰谷有序向上排列有两种解释:

第一,前期震荡,最终突破高点,回归了上涨趋势。

第二,如果我们把每一段走势都用K线框起来的话,再清除孕线,就会发现,中间的震荡根本没有任何意义,如图3-20。

所以我们说,在局部范围内,它是峰谷有序向上排列,不管它是什么级别,至少是一段上涨趋势。

但从大一级的级别来看,上述整段的上涨趋势形成的K线,还是前期CD段下跌走势中的孕线,如图3一21、因为它是孕线,所以它没有意义。

螳螂捕蝉,黄雀在后。再扩大级别推演,可以看到CD段走势又是前期BC段上涨之中的孕线,如图3-22。

再往前,所有这些又是更前期AB段下跌走势中的孕线,如图3一23。

既然都是孕线,就都没有意义,所以之间不论发生什么,我们都不用去理会,直到50ETF下破前期低点B,打破孕线套孕线的僵局,如图3一24。

如此,我们也可以将其中孕线部分全部忽略,直接连接孕线之前的顶分形与孕线之后的底分形,如图3-25。

直到2018年4月21日,50ETF都未形成峰谷向上的有序排列,我们也就没有进行交易。从2018年1月3日开始至4月21日,3个半月时间,50ETF下跌9.38%,其间我们利用趋势的定义,只交易了一次,获利7.03% ,跑赢50ETF约16.41%。简单吗?太简单了。

如果我们利用顶底分形来交易,则是另一番情形。如图3-26为铁矿石1809合约2018年1月8日至2018年3月30日日线走势图原图,将孕线与反孕线去除,并连接顶底分形之后的情形如图3一27。

第一笔交易与第三笔交易不用说,没有发生变化,图中圈出来的是第二笔交易,根据顶底分形的定义,此处仅有一对波峰波谷,所以不符合上涨趋势的定义,也就不必做多或止损。

波峰、波谷的理念很好,但在拉里·威廉斯与比尔·威廉斯之前没人为峰谷下定义,那么看着似是而非的峰谷,也就似是而非地存在,极大地影响了分析结果的确定性、唯一性。而一旦失去了确定性、唯一性,交易可能变得随意了。

至此,不论是蜡烛图本身,还是蜡烛图引申出来的四种基本分形及其引申应用,都阐述完了。

从现在开始,你可能已经忘掉了蜡烛图的形式,心中只有波峰、波谷的定义,也就是顶分形、底分形的定义,以及峰谷排列的有序排列与乱序排列。后文我们将会解构价格形态,并且希望你彻底忘记价格形态。

更多精彩内容,请关注财富池订阅号

财富池指标公式网(www.cfchi.com)提醒您:股市有风险,投资需谨慎。

按时间

按热度

评论

(一篇文章讲透寻找蜡烛图的共性!)